文|锦缎

2025初夏,A股的上市公司纷纷献上了2024全年的答卷。按照惯例,又到了我们一年两度的财报季总结期。

我们深知,以市盈率口径计算的估值和财务表现,仅仅能代表企业过去一段周期内已经发生的历史注脚,无法成为预测未来的依据。

但综览估值和业绩表现,仍是现阶段短时间全面了解A股的主要方式和最简单的途径。因此需要进行阶段性总结归纳,形成对市场相对全面的理解。

总结而言,A股年报季依然有喜有忧:

喜报:市场整体的估值水平得到修复,在基本面表现差强人意的情况下,受益于宏观局势和科技突破,市场整体的信心不错。并且经营侧出清的力度加大,一个“清库存”的旧周期接近尾声,多数企业能够保持基本的薪酬待遇和规模水平。

隐忧:无论是营收规模还是利润水平,都出现了持续下滑,并且经营压力在逐步放大,对外开支也在收缩。基本面还处在寻底的过程中,短期可能会出现阶段性估值与基本面不匹配的情况。

01 A股估值已回归十年均值水平

直接来看年报期后A股整体的估值水平。

目前,上证指数、深证成指均处于十年期历史均值区间范围内。上证指数现指与均值的比为1.05,深证成指现值与均值的比率为1.01,均小幅优于平均值。

市盈率层面,上证指数成分股PE-ttm的倍率约为13.87,现值均值比为1.03;深证成指成分股PE-ttm的倍率约为37.31,现值均值比为1.09。

结合指数表现来看,深证成指和中小板块企业的盈利能力减弱,这其中有很大一部分原因,是因为近几年上市口径相对较宽所致。

图:A股估值水平趋势,来源:Choice金融客户端

当然,相较于我们上一次总结财报季,“924行情”后A股整体的估值修复迅猛,按照十年期绝对估值百分位来看,A股整体的估值百分位为47.76%。

虽然百分位还未过半,但以时间轴百分位来看,A股整体的估值百分位达到了56.7%。也就是说,过去十年间有一多半时间的估值水平都比现如今要低。

9.24行情以来,绝大多数行业都得到了估值修复,从行业层面来看,31个申万一级行业中,有21个行业估值百分位处在3年同期的50%以上,其中:

·以电子、有色金属、机械设备为代表的高估值行业属于业绩、估值双增的良性增长,基本面维持下增长动力强,预期良好。

·以地产、建筑装饰为代表的高估值行业,属于业绩下杀导致估值被动增长,基本面整体向下,造成了估值较高的“假象”,实际的绝对市值已经处于历史相对低位。可能会出现市值下探寻求基本面匹配。

·以汽车、通信为代表的行业估值百分位相对较低,属于业绩增长导致估值被动下降的优质增长,可能会带动行业整体估值增长,短期看点较足。

图:申万一级行业整体估值及百分位,来源:太平洋证券

与去年中报季估值低位不同的是,现如今A股市场的活跃度(参考新闻、研报、公告浏览数据)和实际股东数明显增多。

图:市场关注度及股东数趋势,来源:Choice金融客户端

也就是说,市场具备向上突破的弹药,只不过结合基本面来看,仍缺少让投资者投入更多资本的预期和决定性的标志性事件。

02 收入侧:A股整体正处在“去库存”的周期尾声

在分析数据前,我们还是先统一一下数据口径——因为我们选择的是五年期的年报横向对比,为了保持数据的连贯性,我们剔除了最早披露时间节点晚于2021的上市公司(多为2024年上市的企业,招股书中未披露三年前的财报数据)。

同时我们也剔除了银行和非银金融的部分标的(纵向对比口径不一致),以及仍未披露年报的四家企业。

在统一的财报口径中,沪深全A(不含北交所)的样本总量为5010家企业,占总样本量的92.5%,全部取用Choice金融客户端数据(下同)。

在指标选取中,我们选择了具有代表性的基础数据和同比差异较大的数据,从收入侧、成本侧和经营侧,三个方向展示A股年报季的整体表现。

先来看看收入侧的情况:

1)营业收入:近30年唯一一次出现经营性下滑

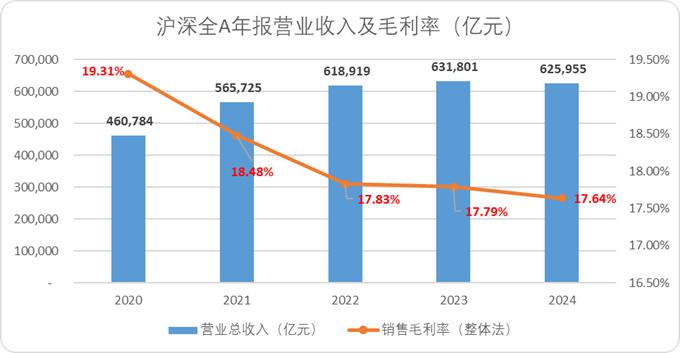

同口径下,沪深全A整体2024年全年的营业收入录得62.6万亿,较去年同比下降1%,较中报期略微改善,但依旧未能扭转增速下滑的趋势。

并且,利润率迎来了自疫情周期以来的连续第五年下降,利润率五年同期下滑1.67pct,同比去年低位依旧下滑了0.15pct,供给侧行业竞争趋势愈演愈烈。

同时,营收端全年整体出现负增长的情况相对罕见,过去近30年间营收整体负增长的情况仅2015年(暂停IPO扩容)出现过一次,刨除市场标的横向对比的样本差,2024年是近30年唯一一次出现经营性下滑,情况不容乐观。

2)归母净利润及减值损失:净利润下滑幅度加大,计提减值创新高,说明行业寻底意志依然刚性

利润侧的情况就更不理想了。过去20余年间,A股整体仅在2008年金融危机当年,出现过整体归母净利的同比下滑。

2024年A股刨除金融体系的归母净利不仅出现了连续两年的负增长,下滑的幅度还在增大,去年同比的归母净利润增速为-15.4%,接近2008年的降幅。

相较于中报期,年报期整体的费率(尤其是销售费率,详见下文)并没有出现明显的增长,归母净利的下滑除了销售侧整体的疲软导致毛利下降外,整体的资产减值计提也是原因之一。

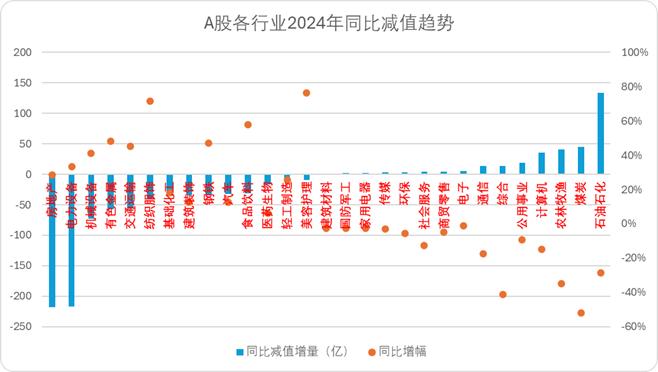

2024年全年A股整体的资产减值损失计提达到新高,刨除金融企业,连续五年出现4000亿以上的减值损失。

从行业层面来看,地产和以光伏设备为代表的电力设备行业出清最严重,连续两年的减值规模都是最大。

2024年还有一个明显的特征,就是以美容护理、纺织服装和食品饮料为代表的轻消费行业也出现了行业出清,这三个行业也是2024年减值计提同比增幅最高的三个行业。

3)营运及收益质量:A股整体正处在“去库存”的周期尾声

相较于中报期,年报季A股整体的营运水平和收益质量就显得没有那么乐观了。

A股整体正处在“去库存”的周期尾声:整个库存周转率连续五年持续提升,但经营性收益下滑比较明显,这也意味着企业加大了存货折扣,来换取更多的调整空间。

从更直观的营运指标来看,A股整体的应收账款周转率再次出现明显下滑,净营业周期也明显抬升,录得自疫情以来的高点。

很明显,库存周转的增幅显著低于账期周转的降幅,企业整体在营运侧压力陡增,会进一步加剧劣质资产的出清。

4)分行业收入水平:电子、汽车与文旅势头最好

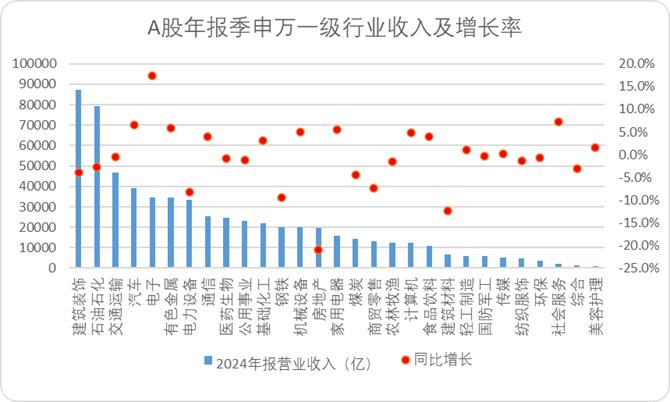

分行业来看,申万一级行业中,不含金融相关的行业共29个,营收端有13个行业录得同比正增长,16个行业出现下滑,下滑的行业略多于增长的行业。

其中电子、社会服务和汽车行业增速较快,分别达到了17.4%、7.2%、6.6%,社会服务中,主要是景区和酒旅增速较快。增长较快的行业与日常感知基本相符,电子半导体、汽车和文旅正是现如今国家大力发展的行业。

而与地产强相关的行业萎缩最明显,房地产、建筑材料和钢铁的下滑最大,分别为-21%、-12.4%、-9.5%,地产的问题比较复杂,从基本面看还未出现反转的信号。

5)分行业利润水平:地产仍是最大的难题,光伏行业同质化竞争苦不堪言

利润侧分行业看,更难言乐观,29个行业中仅11个行业录得正增长,18个行业出现明显的下滑。

其中农林牧渔同比扭亏为盈,房地产整体出现明显加大亏损状态(二者同比数据不具备可比性,因此未收录在统计图片中)。

除此之外,归母利润增速最快的行业是电子、交通运输和汽车,分别达到了36.1%、11.6%、10.8%。电子和汽车行业增收增利明显,交运主要是营运端改善,无论是航空还是跨境物流,都出现了明显的利润提升。

而归母增速同比下降最明显的行业是房地产、钢铁和电力设备。房地产不必多言,电力设备主要问题就是光伏行业同质化竞争严重,还未完全出清。

总结下A股收入侧年报季表现:

·无论是收入侧还是利润侧,成长预期下滑明显,尤其是地产、光伏相关行业亏损外溢,拖累了基本盘的表现。

·资产减值损失和营运指标都出现了持续下滑的信号,出清整合是过去一年A股的大旋律之一。

·大多数行业同质化竞争比较严重,地产仍旧是最大的难题。

03 成本侧:“对外节流”依旧是主旋律,技术研发逐渐成为中国上市公司“信仰”

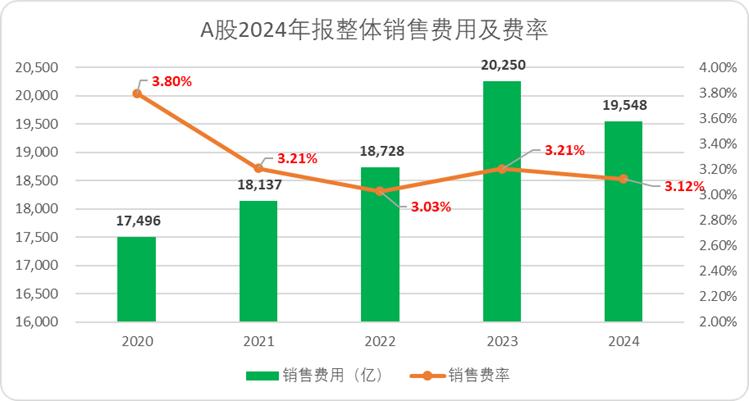

1)销售费用及费率:增速继续放缓,说明内卷程度尚未有效改善

销售费率方面,相对于中报期,下半年明显增速放缓,费率下滑了0.9pct。

但从销售简易度(销售费用和毛利差值)来看,2024年约为14.52%,较2024年持续下滑0.08pct接近历史最低区间,相较中报期进一步恶化,市场内卷程度依旧未能改善,这也与收入侧的趋势相同。

可以看出,虽然外部销售环境没有改善,但企业投入销售的意愿正在逐渐降低,也可以从侧面证明清库存的周期正在迈入尾声,回归到一个合理的均值范围内。

2)管理费用及费率:老板们对自己还是太好,仍是增速最快的科目之一

同口径下,年报期管理费用录得2.07万亿,同比增长2.6%,再次反超销售费用及增速,也是近几年间为数不多持续增长的费率之一。

以大多数的企业费用结构而言,管理费用科目不仅仅是办公费,也有很多的管理层薪酬开支,虽然绝大多数企业对外的口径都是节流,但费控表现一般,管理能力仍有改善空间。

毕竟在营收疲软的情况下,管理费用大于销售费用,并不是企业正常运转的良好信号。

3)研发费用及费率:增长持续新高,技术逐渐成为中国上市公司“共识”

研发费用科目自单设以来,是增长最明显,持续性最强的费用科目,没有之一。

2024年刨除金融行业后,A股整体的研发费率再次提升0.1pct,研发费用绝对值较五年前增长64%。

在内卷和同质化竞争趋于严重的大环境下,大多数企业还是寄希望于技术突破实现新质生产,这也比较符合企业构建核心竞争力的历史经验。

或许,这也是彰显企业长期信心的信号之一。

4)资本开支及密度:下滑明显,新的突破方向略显彷徨

整个2024年,A股企业整体的资本开支出现了明显的下滑,资本开支的密度下降了0.39pct,当然这也与企业盈利能力直接挂钩。

结合研发投入来看,现阶段A股企业相对彷徨,因此下调了对外投资的预期,寄希望于技术突破寻得明确的资本开支渠道。

当然,我们认为企业资本开支密度会在2025年得到修正(比如一季度后阿里宣布大额资本开支,会带动一波资本开支浪潮),从而改善A股成长性不足的预期。

总结一下年报季成本侧的表现:

·中报季我们将A股整体的成本趋势总结为“刀口向外不向内”,年报季依旧维持了这样的趋势,并且除资本开支外,销售费率都出现了下滑,企业短期信心正在处于低谷期。

·大多数企业管理层对于自身利益诉求没变,管理费用有改善的空间,如果短时间内盈利状况还未能改善,成本侧依旧存在下降空间。

04 经营侧:经营压力持续增大,但风险水平可控,分红水平创20年新高

1)整体负债率:有抬头趋势,但风险水平可控

从负债率来看,A股整体的绝对负债率有抬头的趋势,资产负债率同比增长0.07pct,拉长周期来看仍然处于低位,风险水平并不高。

但刨除合同负债后,有息负债的中位数连续五个年报季出现增长,累计增涨了7.07pct,形势并不乐观。

与中报季叙事相同的是,大多数“减负债”靠的是上下游应付款周期的大幅缩减(也能对应到营运指标),实际的对外融资负债不降反升,经营压力持续增大。

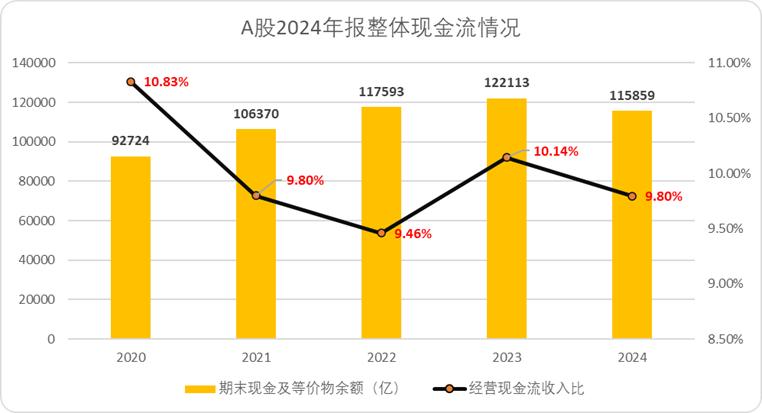

2)现金流水平:下滑趋势收敛,现金储备仍处于高位

相较于中报期,2024下半年A股整体的经营性收益现金比有所改善,但同比依旧下滑了0.34pct。

伴随着经营压力的进一步放大,A股整体的现金流余额五年间首次出现下滑,好在现如今整体的现金储备依旧处于高位,有充足的流动资本可以用于企业营运及扩张。

3)分红水平:创近20年新高

当然,年报季现金流余额下降的另一大因素与中报季相同,就是国九条发布后,A股整体的分红金额突破新高。

虽然平均股息率下滑了0.19pct,但考虑到2024年有接近47.5%的民营企业参与分红,突破近20年高点,实际的分红金额要远超股息率表现。

如果将金融行业纳入样本(银行分红比重较大),整体的分红金额将突破2.35万亿,达到历史新高。

刨除金融行业,2024年已宣告分红金额占归母净利润的比例同样突破历史新高。政策导向+资本开支渠道受限,股东红利明显提升,这可能也是现如今维持估值的核心要素之一。

4)薪酬水平:同比持续提升,没有出现大规模缩减就业岗位情况

最后还是来看一下与企业社会属性强相关的指标,员工规模和薪酬水平。

员工规模方面,虽然整体的增速逐渐放缓,但2024年上市企业维持了较强的就业供给,在册员工连续两年突破3000万,并没有出现大规模缩减就业岗位的情况。

同时,薪酬水平同比持续提升,2024全年上市公司平均薪酬20.65万元,创历史新高,这也意味着企业管理层对长期预期较为乐观。

还是那句话,“人均”是包含了董监高及高管的收入,所以可能打工人的直观体感并没有这么多。

不过2024年全年A股高管薪酬增速为-1.45%,远低于普通员工的薪酬增速。

05 总结:我们正处于旧周期尾声,但新叙事仍未明朗

最后再来总结下A股年报季整体的业绩和估值表现:

1.基本面表现确实差强人意,运营侧压力也在增大,企业缩减开支的动作明显。

2.结合减值计提和库存周转的数据来看,基本面和营运侧较差的表现,正是因为企业出清在加速,“去库存”周期接近尾声。

3.估值已回归至均线水平,大多数行业估值均处于三年百分位均值以上,结合业绩来看,汽车、通信行业估值相对较低。

4.基本面成为估值向上最大的掣肘,但市场信心恢复,弹药充足,静待新周期叙事的到来,A股将会迎来新一轮的估值重塑。

5.或许关税预期的改善,以及地缘竞争大背景下,海外原生市场的逐步扩大,以及AI基础设施普及产生“边缘革命”,能够成为撬动杠杆的两大支点。